Lífið eftir vinnu

Fyrir marga geta árin eftir að störfum lýkur verið tími til að sinna hugðarefnum og njóta uppskeru starfsævinnar. Fólk hefur meiri sveigjanleika en áður til að velja hvenær það hættir störfum og hvernig það hagar lífeyrissparnaði. Hægt er að byrja að taka út viðbótarlífeyrissparnað við sextugt en sömuleiðis má bíða með töku ellilífeyris til sjötugs og jafnvel lengur. Það sem fólk vill taka sér fyrir hendur er ólíkt, sumir vilja sem minnstu breyta, aðra dreymir um að ferðast og sjá heiminn eða sinna áhugamálunum sínum.

Laun geta lækkað um allt að helming þegar fólk hættir að vinna og fer á eſtirlaun. Til að vega á móti því má t.d. nýta viðbótarlífeyrissparnað til að halda sömu ráðstöfunartekjum fyrstu árin eſtir starfslok.

Samspil skyldulífeyrissparnaðar, viðbótarlífeyrissparnaðar, annars sparnaðar og eigna sem fólk byggir upp yfir ævina skapar svigrúm til að njóta efri áranna sem best. Valkostirnir, bæði við inngreiðslur og útgreiðslur sparnaðar, eru hins vegar margir og það borgar sig að kynna sér þá vel svo sparnaðurinn uppfylli markmið hvers og eins.

Margir geta valið sér lífeyrissjóð

Öllum launþegum og sjálfstætt starfandi aðilum ber að greiða í lífeyrissjóð. Launþegi greiðir 4% af launum sínum í skyldulífeyrissparnað en vinnuveitandi yfirleitt 11,5% til viðbótar eða samtals 15,5%. Stór hluti launþega getur valið í hvaða lífeyrissjóð þeir greiða en sumar starfsstéttir eru bundnar tilteknum lífeyrissjóðum vegna kjarasamninga. Sjóðirnir eru ólíkir og því mikilvægt að kynna sér þá möguleika sem í boði eru.

Hjá flestum lífeyrissjóðum rennur allur eða meirihluti skyldulífeyrissparnaðarins í samtryggingu. Samtrygging er ekki eign heldur réttindi sem tryggja fastar mánaðarlegar greiðslur út ævina.

Þú getur byggt upp séreign með skyldulífeyrissparnaðinum

Sumir lífeyrissjóðir, þar á meðal Íslenski lífeyrissjóðurinn, bjóða þann kost að greiða hluta af skyldulífeyrissparnaði í séreign sem ella hefði runnið í samtryggingu. Kostirnir við það eru margir. Séreignin er þín eign, hún safnast upp og henni má ráðstafa að eigin vild eſtir að hún losnar. Hún erfist við fráfall og er ekki aðfararhæf ef til gjaldþrots kemur.

Margir kjósa einnig að byggja upp séreign með viðbótarlífeyrissparnaði, sem getur numið allt að 6% af launum þegar 2% mótframlag vinnuveitanda er talið með. Séreignarhluti skyldulífeyrissparnaðar ásamt viðbótarlífeyrissparnaði getur numið umtalsverðum hluta tekna þinna og orðið að mikilvægum sjóði sem tryggir þér aukin lífsgæði eſtir sextugt.

Hefðbundin leið

Í hefðbundnum sameignarsjóði rennur allur skyldusparnaðurinn í samtryggingu. Lífeyrisþeginn öðlast þá réttindi í samræmi við greiðslur sem tryggja fasta upphæð í tekjur út ævina. Réttindin erfast ekki og einungis er hægt að byggja upp séreign með viðbótarlífeyrissparnaði.

Blönduð leið

Í blandaðri leið Íslenska lífeyrissjóðsins er leitað jafnvægis milli samtryggingar og séreignar. Skyldusparnaður skiptist þá í 8% sem renna í sameign og 7,5% sem greidd eru í frjálsa séreign. Með viðbótarlífeyrissparnaði getur sparnaður numið allt að 13,5% af launum. Þessi leið er sú sem flestir viðskiptavinir Íslenska lífeyrissjóðsins velja.

Séreignarleið

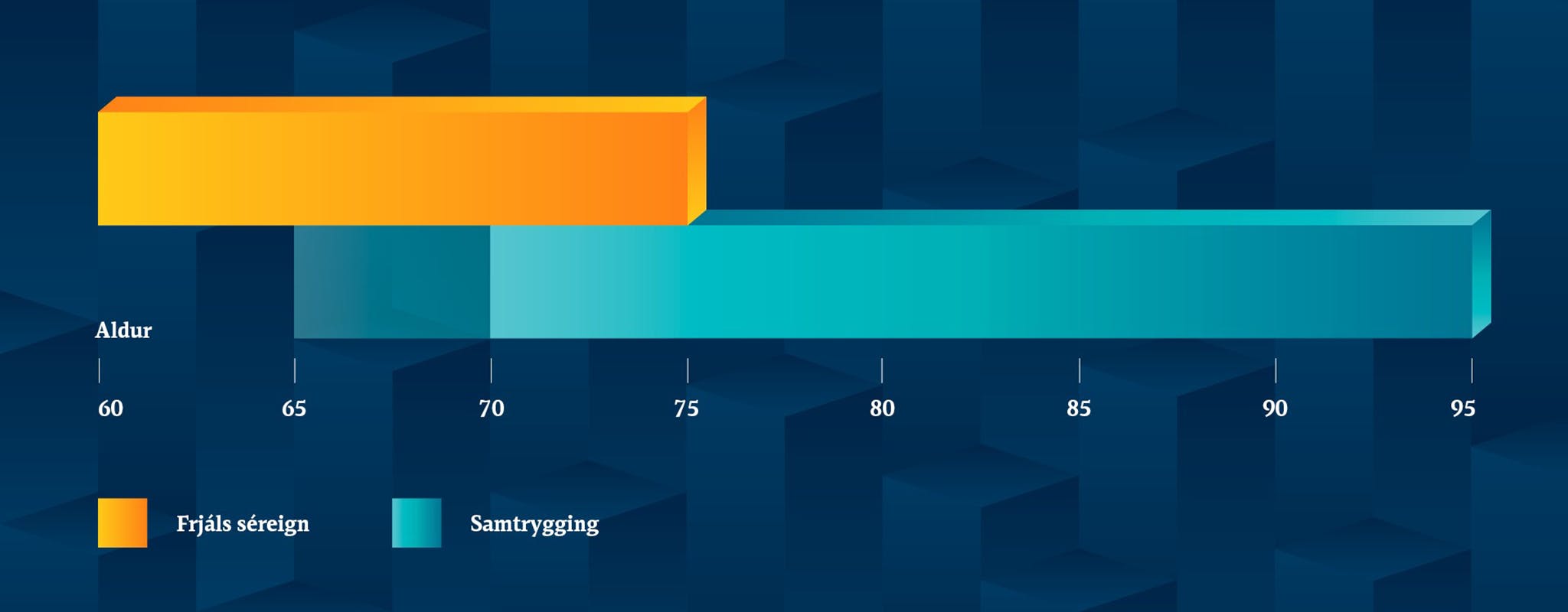

Í séreignarleið Íslenska lífeyrissjóðsins er mikil áhersla lögð á viðbótarlífeyrissparnað. 4,3% launa renna í samtryggingu, 4,7% í bundna séreign, sem erfist og er til ráðstöfunar frá 70 ára aldri. 7,5% eru greidd í frjálsa séreign sem er laus við sextugt. Með viðbótarlífeyrissparnaði getur sparnaður numið alls 18,2% af launum. Í þessari leið hefjast greiðslur úr samtryggingu ekki fyrr en við 80 ára aldur.

Viðbótarlífeyrissparnaður eykur ráðstöfunartekjur eftir sextugt

Viðbótarlífeyrissparnaði má ráðstafa að vild eftir að hann losnar. Margir kjósa t.d. að nýta hann til að halda sömu tekjum fyrstu árin eſtir starfslok eða til að hætta störfum áður en eftirlaunaaldri er náð.

Útgreiðslur og samspil viðbótarlífeyrissparnaðar og samtryggingar hafa mikil áhrif á fjárhagslegt svigrúm eſtir starfslok. Frjálsan viðbótarlífeyrissparnað má t.d. nýta til að hætta vinnu um sextugt og/eða til að tryggja óbreyttar tekjur fyrstu árin eſtir að taka lífeyris hefst. Hægt er að flýta eða seinka töku samtryggingarlífeyris og hækka þá eða lækka mánaðarlegar greiðslur í samræmi.

Réttindi tapast ekki þótt skipt sé um lífeyrissjóð

Þegar skipt er um lífeyrissjóð má óska eftir flutningi á viðbótarlífeyrissparnaði. Samtryggingarhlutinn verður eftir í gamla sjóðnum og ávaxtast þar. Þetta hefur engin áhrif á þá útgreiðslu sem þú færð þegar kemur að því að fá greitt úr lífeyrissjóðnum. Algengt er að fólk eigi réttindi í fleiri en einum sjóði. Það er góð regla að fara vel yfir öll yfirlit og fylgjast með réttindum þínum.

Fylgstu með stöðunni

Viðskiptavinir Íslenska lífeyrissjóðsins hafa alltaf aðgang að réttindum sínum og stöðu sparnaðar í netbanka Landsbankans og Landsbankaappinu. Einnig er hægt að sækja um og breyta um ávöxtunar- og útgreiðsluleiðum á sjóðfélagavef Landsbankans.

Það borgar sig að fá góða ráðgjöf

Ráðgjafar Landsbankans veita allar upplýsingar og fræðslu um lífeyrissparnað. Á vef Landsbankans, og á vef Íslenska lífeyrissjóðsins má finna gagnlegar upplýsingar um lífeyrismál, helstu leiðir, ávöxtun og kosti Íslenska lífeyrissjóðsins.